Ha habido un constante redoble de preocupaciones sobre la estanflación, ya que datos recientes mostraron una fuerte desaceleración del crecimiento económico y un repunte de la inflación.

Ahora, Wall Street no puede ignorar ese desagradable tema, ya que su presencia está empezando a sentirse en los mercados financieros, especialmente en los bonos.

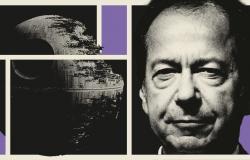

“Creo que lo que estamos viendo aquí es que estoy empezando a sentir olores a estanflación, me atrevo a decir”, dijo Steve Sosnick, estratega jefe de Interactive Brokers, a Bloomberg TV el viernes. “Sé que es una mala palabra en muchos círculos”.

Describió el informe del PIB del primer trimestre del jueves como terrible y señaló que el crecimiento se desaceleró mucho más de lo esperado hasta el 1,6% desde el 3,4% en el cuarto trimestre.

Mientras tanto, el informe también mostró que la inflación, medida por el índice de gastos de consumo personal, se aceleró al 3,4% desde el 1,8% del trimestre anterior.

“Bueno, si tienes una economía débil y una inflación que no baja, tienes que pensar en esos términos”, añadió Sosnick. “Y es por eso que fue un poco impactante ver que los rendimientos de los bonos aumentaron en un día en el que el PIB fue un gran fracaso. Así que tiene que ser ese otro nerviosismo inflacionario”.

Los analistas han calificado el último lote de datos como “el peor de ambos mundos”, ya que la inflación que se mantiene obstinadamente por encima del objetivo del 2% de la Reserva Federal le impedirá recortar las tasas, lo que históricamente ha hecho en respuesta al debilitamiento del crecimiento económico.

Las expectativas de que la Reserva Federal se verá obligada a continuar su política monetaria restrictiva por más tiempo han hecho que el rendimiento de los bonos del Tesoro a 10 años vuelva a subir al 4,7% en los últimos días antes de retroceder, aunque a los mercados les preocupa que un eventual retorno al 5% sea posible.

El resurgimiento de los rendimientos de los bonos, que afecta a otros costos de endeudamiento como las tasas hipotecarias, también ha afectado a las acciones, especialmente a los gigantes tecnológicos orientados al crecimiento como Nvidia.

Los inversores deberían sentirse “un poco preocupados”, advirtió Sosnick, afirmando que el momento de comprar cualquier cosa en medio de un amplio repunte del mercado ha terminado.

“El tira y afloja entre acciones y bonos se está volviendo un poco estresante”, añadió.

Los mercados ignoraron esa dinámica a principios de año mientras se producía un incesante repunte bursátil por “miedo a perderse algo”, mientras que el repunte de los rendimientos de los bonos se había atribuido a una economía fuerte, lo que puede ayudar a las acciones, hasta cierto punto, explicó.

Pero ahora que el crecimiento se está enfriando y la inflación vuelve a aumentar, el mercado de bonos está empezando a estresarse. Y como la próxima semana se celebrará una reunión de la Reserva Federal y los informes laborales mensuales, el riesgo a la baja en las acciones sigue siendo sustancial, advirtió Sosnick, señalando que el mercado cayó entre un 4% y un 5% pero no completó una corrección, que normalmente se considera en Caída del 10%.

Otros en Wall Street también han expresado inquietud porque los datos tienden hacia un escenario de estanflación.

El martes, el director ejecutivo de JPMorgan, Jamie Dimon, dijo que ahora más que nunca la economía se parece a la década de 1970, cuando tanto la inflación como el desempleo eran altos pero el crecimiento económico era débil.

También insinuó que algunos indicadores podrían ser peores en 2024 que en 1970, diciendo: “Si nos remontamos a los años 70, los déficits eran la mitad de lo que son hoy, la deuda con respecto al PIB era del 35%, no del 100%, Y creo que parte de la razón por la que hemos tenido este fuerte crecimiento es el gasto fiscal”.

También esta semana, el director de inversiones en gestión patrimonial global de UBS, Mark Haefele, dijo a MarketWatch que no le preocupa un dato: “nadie está realmente preparado” para la estanflación.

Suscríbase al boletín CFO Daily para mantenerse al día con las tendencias, los problemas y los ejecutivos que dan forma a las finanzas corporativas. Registrate gratis.